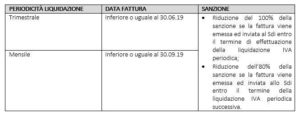

Con l’entrata in vigore della fatturazione elettronica, era stato previsto un periodo di moratoria per le sanzioni, che però è ormai terminato (unica eccezione è prevista per coloro che fanno la liquidazione periodica IVA con cadenza mensile, per i quali le sanzioni scatteranno dal primo ottobre). Prima di entrare nel merito delle sanzioni applicabili alle fatture elettroniche in caso di errata/omessa fatturazione/registrazione, analizziamo i termini di emissione e di annotazione delle stesse.

Termini di emissione delle fatture

FATTURA IMMEDIATA: è possibile trasmettere questo tipo di fatture entro 12 giorni dalla data di effettuazione dell’operazione, ossia dalla data documento (esigibilità IVA nel periodo di effettuazione dell’operazione).

FATTURA DIFFERITA: è possibile emettere e trasmettere questo tipo di fatture entro il giorno 15 del mese successivo a quello di effettuazione dell’operazione (esigibilità IVA nel periodo di effettuazione dell’operazione).

Termini di registrazione delle fatture

FATTURE EMESSE: a seguito delle modifiche all’art. 23 del DPR 633/72, devono essere annotate entro il giorno 15 del mese successivo a quello di effettuazione dell’operazione, ordinate in base alla loro numerazione. Con la circolare 14/E di giugno 2019, l’Agenzia delle Entrate ha ben specificato che la registrazione e la numerazione della fattura devono consentire di individuare il periodo di effettuazione dell’operazione, in modo da poter identificare il periodo di esigibilità IVA.

FATTURE ACQUISTO: devono essere annotate entro il 15 del mese successivo a quello di effettuazione dell’operazione, fatta eccezione per i documenti riferiti ad operazioni svolte nell’anno precedente. La circolare 14/E ed Assosoftware, in una delle FAQ messe a disposizione, hanno chiarito che questo vale anche per i contribuenti trimestrali, a condizione che la fattura sia stata ricevuta entro il giorno 15 del secondo mese successivo a quello di effettuazione dell’operazione.

Esempio per contribuente trimestrale:

Data fattura: 3 marzo 2019

Data ricezione fattura: 10 maggio 2019

Data registrazione fattura: 14 maggio 2019

Periodo di possibile detrazione: primo trimestre 2019 (periodo IVA cui si riferisce l’operazione) o secondo trimestre 2019 (periodo IVA di registrazione dell’operazione)

Regime sanzionatorio

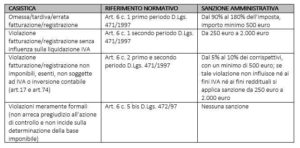

Andiamo ora ad analizzare le sanzioni applicabili in caso di errata/omessa fatturazione o registrazione delle fatture elettroniche ai sensi dell’art. 6 del D.Lgs. 471/1997.

FATTURA DIFFERITA: è possibile emettere e trasmettere questo tipo di fatture entro il giorno 15 del mese successivo a quello di effettuazione dell’operazione (esigibilità IVA nel periodo di effettuazione dell’operazione).

Termini di registrazione delle fatture

FATTURE EMESSE: a seguito delle modifiche all’art. 23 del DPR 633/72, devono essere annotate entro il giorno 15 del mese successivo a quello di effettuazione dell’operazione, ordinate in base alla loro numerazione. Con la circolare 14/E di giugno 2019, l’Agenzia delle Entrate ha ben specificato che la registrazione e la numerazione della fattura devono consentire di individuare il periodo di effettuazione dell’operazione, in modo da poter identificare il periodo di esigibilità IVA.

FATTURE ACQUISTO: devono essere annotate entro il 15 del mese successivo a quello di effettuazione dell’operazione, fatta eccezione per i documenti riferiti ad operazioni svolte nell’anno precedente. La circolare 14/E ed Assosoftware, in una delle FAQ messe a disposizione, hanno chiarito che questo vale anche per i contribuenti trimestrali, a condizione che la fattura sia stata ricevuta entro il giorno 15 del secondo mese successivo a quello di effettuazione dell’operazione.

Esempio per contribuente trimestrale:

Data fattura: 3 marzo 2019

Data ricezione fattura: 10 maggio 2019

Data registrazione fattura: 14 maggio 2019

Periodo di possibile detrazione: primo trimestre 2019 (periodo IVA cui si riferisce l’operazione) o secondo trimestre 2019 (periodo IVA di registrazione dell’operazione)

Regime sanzionatorio

Andiamo ora ad analizzare le sanzioni applicabili in caso di errata/omessa fatturazione o registrazione delle fatture elettroniche ai sensi dell’art. 6 del D.Lgs. 471/1997.

Quanto sancito dall’art. 6 è stato oggetto di moratoria nel periodo transitorio relativo al primo semestre 2019, così come previsto dall’art.10 D.L. 119/2018. Tale moratoria tiene conto della periodicità delle liquidazioni IVA e del ritardo nella trasmissione delle fatture al Sistema di Interscambio, come di seguito sintetizzato:

SANZIONI PERIODO MORATORIA

Tale moratoria vale sia per le fatture immediate che per le fatture differite.

SANZIONI POST MORATORIA

Post moratoria, vengono applicate le sanzioni previste dall’art. 6 D.L.gs. 471/1997, riassunte nella seguente tabella:

Nel caso in cui vengano violati più obblighi legati alla fatturazione/registrazione di una stessa operazione, la sanzione è applicata una sola volta.

Da ultimo è opportuno ricordare che, in ogni caso, è possibile avvalersi dell’istituito del ravvedimento operoso ex art. 13 D.Lgs. 472/97:

1/9: entro 90 giorni dalla data di omissione o dell’errore;

1/8: entro il termine di presentazione della dichiarazione IVA relativa all’anno in cui è stata commessa la violazione;

1/7: entro il termine di presentazione della dichiarazione IVA relativa all’anno successivo in cui è stata commessa la violazione;

1/6: oltre il termine di presentazione della dichiarazione IVA relativa all’anno successivo in cui è stata commessa la violazione.